Az ügyfél, mint "befektetés"

Az ügyfél-jövedelmezőség mérésének lehetőségei

Rejtett erőforrások

A jövő bankjának sikere egyre kevésbé a bankfiókok lokális tudásán nyugszik, sokkal inkább az ügyfelei és a piac ismeretén alapuló, információkra épülő stratégián és taktikán. A banki piacon éleződő versenyben a bankok számtalan "erőforrással" rendelkeznek, amelyek felismerése és kiaknázása tartós versenyelőnyt jelent, s egyben az organikus növekedés záloga is. Melyek ezek?

· Az ügyfél - a jövő piaci részesedése a jövedelmező ügyfélállomány felismerésén, menedzselésén és növelésén alapul, melynek hátterében komplex ügyfélkapcsolat-kezelés áll.

· Értékesítési csatornák - a piac-vezérelte retailstratégia szükségessé teszi a fiókhálózat szerepének újraértelmezését, az elektronikus csatornák valódi szerepének megértését, ami által a bank növelheti piaci részesedését a jövedelmező szegmenseken belül, ugyanakkor árazási döntéseivel hatékonyabb termékértékesítési csatornamixet működtethet.

· Diverzifikált termékajánlat - a sokszínű termékkínálat, új termékek fejlesztése csak akkor hatékony, ha a jövedelmező ügyfélcsoportok igényeihez igazodik, s valóban eljut a célcsoportokhoz.

· Meglévő rendszerek - a bankok ma már szofisztikált operációs rendszerekkel rendelkeznek, melyek a folyamatos működtetést biztosítják. Ezek olyan adattömeget tartalmaznak, melyek további hasznosításából, kiaknázásából döntést támogató információk nyerhetők ki.

A hagyományos marketingszemlélettel szemben az ügyfélkapcsolat-menedzsment (Customer Relationship Managament - CRM) hátterében nem a pillanatnyi, jelenre fókuszáló mérőszám, hanem a jövőt is figyelembe vevő, ügyfélélettartam fogalom húzódik meg. Az ügyféllel való folyamatos (interaktív) kapcsolattartás célja az ügyfél teljes életciklusán keresztül realizálható jövedelem maximálása. Ennek eszköze:

· egyrészt célzottabb, kifinomult statisztikai és adatbányászati módszereken alapuló, célcsoport-leválogatásra épülő marketingkampányokkal a marketing- (akvizíciós) költségek csökkentése (M);

· másrészt az ügyfél-életciklus alatt a keresztértékesítés és upselling révén a termékhasználat növelése (P);

· harmadrészt az elvándorlás okainak korai felismerése révén s annak megelőzésével az ügyfél-életciklus idejének növelése (T), az elvándorlás pro-aktív megakadályozása.

A fentiek mögött mindvégig az ügyfélérték fogalma húzódik meg - a bank sikeres CRM-tevékenységének fókuszában a legjövedelmezőbb ügyfélkör azonosítása, a magasabb színvonalú szolgáltatások ajánlása, illetve a piacon jelenlevő hasonló profilú új ügyfelek megcélzása és meghódítása áll.

Ügyfél-jövedelmezőség - Customer Profitability

Az ügyfél-jövedelmezőség lényege leginkább a termékjövedelmezőség fogalmának szembeállításával határozható meg. A korábbi termékfókuszú szemlélet téves következtetésekhez vezethet. Egy ügyfél, aki egy adott termék vonatkozásában nem jövedelmező, egy másik termék vonatkozásában viszont lehet jövedelmező. Az ügyfelet - és termékhasználatát - nem vizsgálhatjuk izoláltan, sőt egy ügyfelet nem csak önmagában célszerű figyelembe venni, hanem érdemes kitekinteni háztartás szintű, illetve vállalkozói kapcsolataira is.

A termék és ügyfél-jövedelmezőség főbb kérdései

|

|

Rövidtávú jövedelmezőség növelése - taktikai döntés

|

Rövidtávú jövedelmezőség növelése - stratégiai döntés

|

Hosszútávú versenyelőny kialakítása

|

|

Termék-jövedelmezőség

|

Mely termékeket támogassuk? Hogyan árazzuk be a különböző termékeket/

szolgáltatásokat?

|

Melyik új terméket ajánljuk az adott ügyfélnek? A jövedelmezőség alapján mely terméket érdemes továbbfejleszteni?

|

Milyen folyamat eredményez jövedelmezőbb termékeket (termékkombináció, egyenleg, díjak és kockázati profilok) ?

|

|

Ügyfél-jövedelmezőség

|

Mely ügyfélnél releváns a kereszteladás? Mely csatornát használjuk az ügyfelek kiszolgálására?

|

Mely ügyfélre érdemes ügyfél-megtartási programot indítani? Milyen tevékenységek (újraárazás, csatornák, költségek változtatása) tudják az ügyfél jövedelmezőséget növelni?

|

Mi jellemzi a jövedelmező ügyfeleket (termék, csatorna, egyenleg)? Milyen termékeket vagy szolgáltatásokat használnak jellemzően a jövedelmező ügyfelek?

|

Az ügyfél-jövedelmezőség becslése - első megközelítések és csapdák

A jövedelmezőségi rendszer, az ügyfél-jövedelmezőség definiálása, mérése és karbantartása és hasznosítása - marketing, termékfejlesztés, kontrolling és üzletpolitikai aspektussal bír. Az ügyfél-jövedelmezőség mérése tipikusan az a terület, amelyhez különböző divíziók munkájának összehangolására és egységes fogalomhasználat bevezetésére van szükség. A bankok első közelítésben jellemzően az alábbiak szerint közelítik meg a jövedelmezőséget:

· Szegmensek szerinti jövedelmezőség - az ügyfelek csoportosíthatóak életkor, jövedelem, foglalkozás, pszichográfiai jellemzők alapján, termék- vagy csatornahasználat alapján. Ezen megközelítés során nem egyedi szinten, hanem a megképzett szegmensek szintjén határozzuk meg a jövedelmezőséget. E módszernek az a hátránya, hogy nem individuális szinten méri a jövedelmezőséget.

· Egyenleg - tradicionális megközelítés, az ügyfél-jövedelmezőség mérésének helyettesítésére szolgáló mutatószám, s általában egyszerűen kinyerhető az adatokból, könnyen mérhető és interpretálható, ugyanakkor egyénszintű. Pusztán az egyenleg használata torz képet adhat, hiszen ebben az esetben eltekintünk olyan kulcsváltozóktól mint például az egyedi termékhasználat.

· Az ügyfélkapcsolat mélysége (a termékbirtoklás aránya) - gyakran használják az ügyfél-jövedelmezőség becslésére. Az előfeltevés az, hogy a termékhasználat alapján jól becsülhető: mely ügyfelek jövedelmezőek. Meg kell azonban jegyeznünk, hogy bár van pozitív korreláció az ügyfélkapcsolat mélysége és a jövedelmezőség között, ez nem 1:1 megfeleltetés, hiszen az ügyfél-jövedelmezőség nem növekszik automatikusan az igénybe vett termékek számával (pl. a megtakarítási számla, versus folyószámla jövedelmezősége).

· Tranzakciók mennyisége (a termékhasználat intenzitása) - egy másik megközelítés szerint az az ügyfél, aki sok tranzakciót végez feltehetően jövedelmezőbb, azaz az intenzív termék- és szolgáltatáshasználat magasabb jövedelmezőségű ügyfelet jelez. A fenti feltevés eltekint azonban az elektronikus és hagyományos csatornákon végzett tranzakciók költségeinek különbségétől, a pontosabb becslésekhez célszerű a tranzakciók csatornáját és azok költségeit is figyelembe venni.

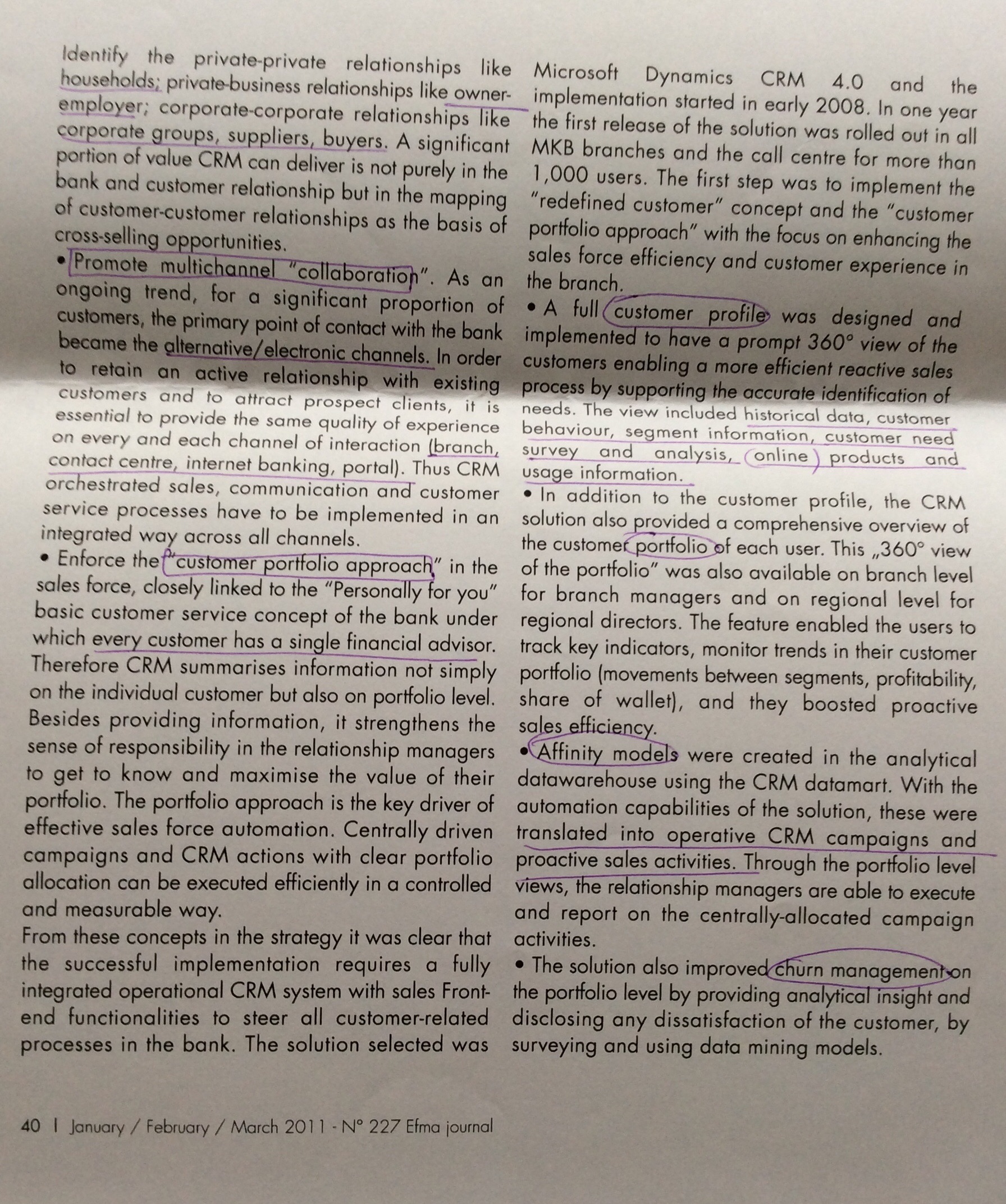

Az ügyfél-jövedelmezőség mérésének alternatívái és továbblépési lehetőségei

|

|

Relative Customer Profitability - Relatív ügyfél-jövedelmezőség

|

Cost-Based Customer Profitability - Költség alapú ügyfél-jövedelmezőség

|

Customer Total Relationship Value - Teljes ügyfélkapcsolati érték

|

Customer Future Lifetime Value - Ügyfél jövőbeni élettartamértéke

|

|

komplexitás

|

Kevésbé komplex

|

Komplex

|

Komplex

|

A legkomplexebb

|

|

fókusz

|

Rövid távú fókusz

|

Középtávú fókusz

|

Középtávú fókusz

|

Hosszú távú fókusz

|

|

bevezetés

|

A legkönnyebb

|

Közepesen nehéz

|

Közepesen nehéz

|

A legnehezebb

|

|

pontosság

|

Kevésbé pontos

|

A legpontosabb

|

Kevésbé pontos

|

A legkevésbé pontos

|

Relative Customer Profitability : az ügyfél által generált nyereség adott időszakban (hónap, év) - az egyedi számlák aggregálásával a költségek és bevételek figyelembevételével. Ez az irányvonalában korrekt, mégis torz képet adhat. A relatív ügyfél-jövedelmezőség elsősorban pénzügyi, könyvelési szemléletet tükröz, mivel az információk elsősorban historikus adatokra épülnek, s az ügyfél/háztartás múltbeli viselkedésére vonatkoznak.

Cost Based Profitability : a költség alapú jövedelmezőség-számítás az értékesítési csatornák használatára, speciális termékhasználatra és az ügyfél-kapcsolattartás költségeire épít. S bár pontosabb, mint a relatív ügyfél-jövedelmezőség - szintén múltbeli viselkedési adatokból indul ki, nem veszi figyelembe a jövőbeli változásokat. Elsősorban árazási döntésekhez, termék csomagok kialakításához, marketing programokhoz nyújthat támpontot.

Customer (Personal and Business) Total Relationship Value : a teljes ügyfélkapcsolat koncepció hátterében az a szemlélet húzódik meg, hogy az ügyfél több szállal kapcsolódik a bankhoz, pl. egyéni. illetve vállalati számlakapcsolatok révén. Ezért célszerű az egyéni kapcsolatokat és vállalati kötődéseket is feltárni.

Future Lifetime Value : hosszú távú szemléletet tükröző megoldás, figyelembe veszi az ügyfél életkorát, a pénzügyi kapcsolat hosszát, az ügyfél életciklusát, demográfiai és jövőbeli pénzügyi helyzetét.

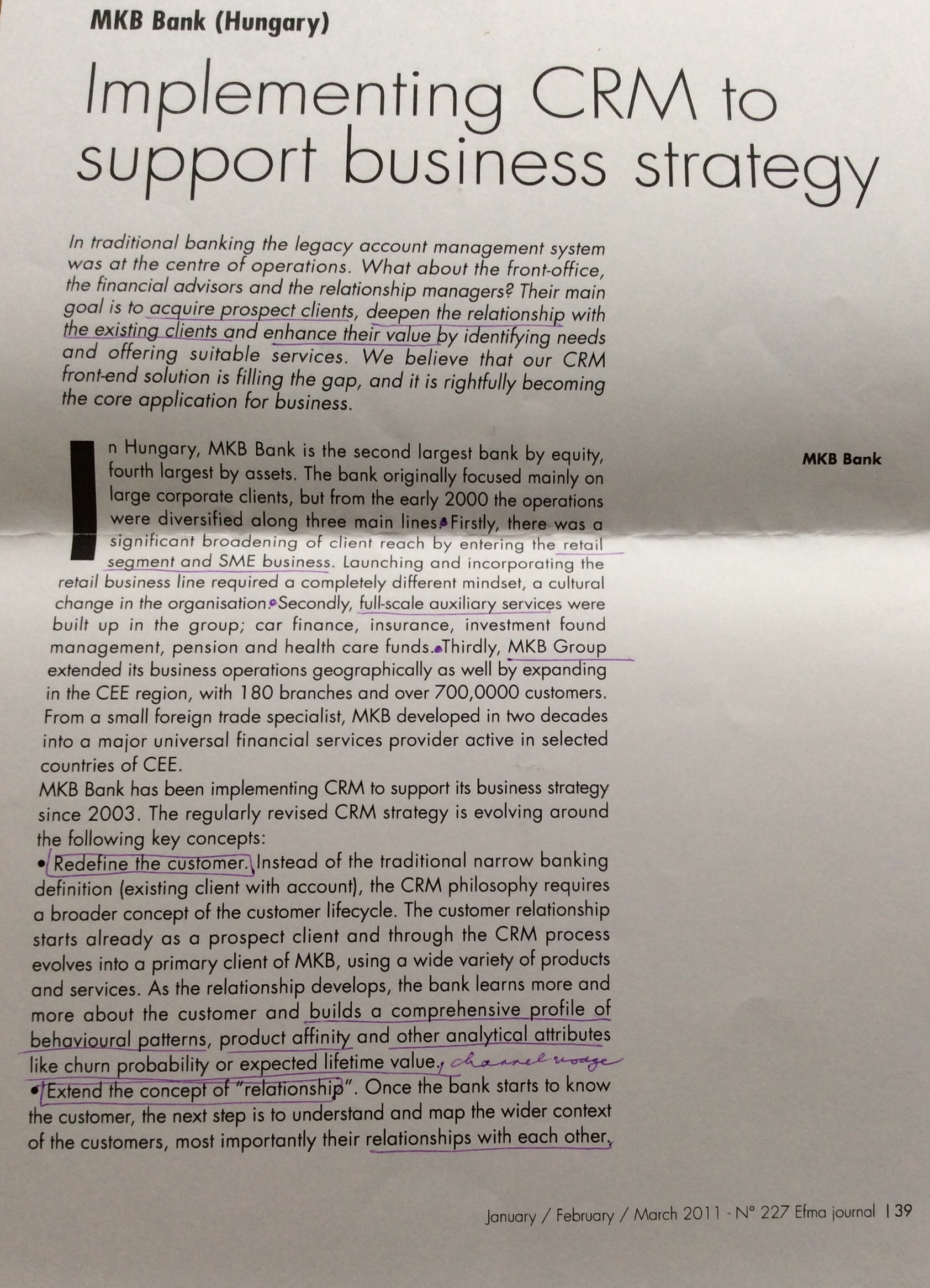

Egy megvalósítási javaslat - az ügyfélérték alapú / stratégiai szegmensek kialakítása

A CRM szemléletű stratégia alapja az ügyfelek differenciált kiszolgálása - aminek hátterében az ügyfél-jövedelmezőség húzódik. Ezért a CRM folyamatok kezdetén - az ügyfélkör megismerését célzó szegmentációt követően - egy közelítő ügyféljövedelmezőségi számítást alapul véve érdemes kialakítani a stratégiai/értékalapú szegmenseket. Ezt követően minden további tervezési (termékfejlesztési, üzletpolitikai stb.) és megvalósítási (marketingkommunikációs, értékesítési stb.) lépésnél a kialakított szegmenseket, azok jellemzőit, az ügyfélkörben betöltött arányukat célszerű figyelembe venni.

A mátrix egyik tengelyében a jelenlegi ügyfélérték áll, mely első megközelítésben jól becsülhető az ügyfélből származó bevételből. (A későbbiek során ez finomítható a szegmensekre vetített költségekkel, s idővel ügyfélszintű bevétel- és költségadatok alapján folyamatosan és pontosan mérhető).

A mátrix másik tengelyében az ügyfélpotenciál szerepel, ez a kezdeti fázisban az ügyfél egyedi szintű potenciáljával becsülhető (jövedelme, életkora, végzettsége, vagyoni helyzete alapján adatbányászati technikákkal prediktált érték). A kontrolling rendszerek ügyfélszintű adatai alapján később pontosítható és idővel a rendelkezésre álló jó minőségű és megbízható adatok alapján life time value értékkel helyettesíthető (mely már magában foglalja több adatbányászati elemzés eredményét, így az ügyfélpotenciál becslést, a várható ügyfél-élettartam ívet, az elvándorlási vagy a kockázati valószínűséget, a keresztértékesítési valószínűség mérőszámait).

A kiinduló helyzetben a jelenlegi ügyfélérték és ügyfélpotenciál mentén megképzett stratégiai szegmensekre egyedi szegmensstratégiák alakíthatóak ki, s a CRM szemléletű bank számára különböző akciók révén a magas jelenlegi és jövőbeli ügyfélértékű (4.) szegmens arányának növelése a cél.

Az ügyfélérték alapú/stratégiai szegmensek:

1. A jelenleg alacsony ügyfélértékű és alacsony jövőbeli lehetőséget rejlő szegmens számára a standardizált, tömegtermékek és csomagok kialakítása optimális.

2. Az adott bank számára jelenleg az alacsony ügyfélértékű, de magas ügyfélpotenciálú ügyfélkör számára célzott, testreszabott cross-selling és upselling ajánlatokkal növelhető az ügyfél értéke. Ez tipikusan az az ügyfélkör, amely nagy lehetőségeket rejt magában, de jelenlegi költései alapján még alacsony értéket képvisel az adott bank számára (például pályakezdők, illetve a több bankkal kapcsolatban állók, akik csak bizonyos szolgáltatásokra, például átutalásokra használják az adott bankot).

3. A hűséges, magas értékű ügyfélkör elvesztése veszélyeztetné a bank jelenlegi bevételét, de hosszabb távon az értékük nem növelhető tovább. Ezen szegmensben a folyamatos elvándorlás-monitoring és lemorzsolódás-elemzés s az elvándorlás pro-aktív megakadályozása kiemelten fontos.

4. A jelenleg és hosszú távon is magas értéket képviselő ügyfélszegmens az, akik számára a banknak a termékfejlesztései során kiemelten figyelnie érdemes, velük a perszonalizált kapcsolattartás is megtérülő befektetés.

A fenti mátrix kialakítását követően sokkal egyszerűbb az alábbi kérdésekre választ adni.

Stratégia döntések:

· melyek a meglévő, jövedelmező ügyfelek főbb jellemzői, várhatóan melyikük marad a jövőben is jövedelmező; mekkora arányt képvisel ez a szegmens a teljes ügyfélkörön belül;

· a jelenleg jövedelmező ügyfelek mely termékeket használják jellemzően, s mely termékeket igénylik a jövőben;

· milyen termékfejlesztés szükséges a jövedelmező ügyfélkör igényeinek kielégítéséhez;

· mely értékesítési/kommunikációs csatornán lehet a legjobb szolgáltatást nyújtani a jövedelmező ügyfeleknek;

· a közeljövőben milyen értékesítési csatornán fognak tranzakcionálni a jövedelmező ügyfelek.

Taktikai kérdések:

· Ügyfélmegtartás: az ügyfélmegtartási programoknak mely ügyfélcsoporthoz kell szólnia.

· Az ügyfélkapcsolatok és szolgáltatások növelése: ez csak a differenciált ügyfélszolgálati szintek kialakításával oldható meg hatékonyan.

· A keresztértékesítés növelése: a magas ügyfélpotenciállal rendelkező ügyfelekre fókuszáló keresztértékesítés egyben az ügyfélérték növeléséhez is hozzájárul.

· Ügyfélakvizíció: a meglévő, jövedelmező ügyfelek sajátosságainak ismeretében az akvizíció célja a hasonló tulajdonsággal rendelkező piaci szereplők megszerzése.

· Árazás: ez az egyik leghatékonyabb eszköz az ügyfélviselkedés befolyásolására; a különböző árazási döntések hatása modellek segítségével egyszerűen előrejelezhető.

· Értékesítési csatornák használatának ösztönzése: a standardizált termékek és az elektronikus csatornák optimális kombinációjának kialakítása.

· Termékfejlesztés: az ügyféligények és -szokások folyamatosan változnak, ezért nélkülözhetetlen, hogy a bankok a tranzakciós alaptermékek különböző változatait fejlesszék ki és ajánlják.

A következő fejezetben a stratégiai szegmensek értékének növelését célzó cross-selling és upselling lehetőségekekről és technikákról szólunk.

Schay Krisztina

SAS - CRM üzleti konzulens